Generalidades aplicables al pago de dividendos en México

Las Personas Morales Residentes para efectos fiscales en México que se dispongan a efectuar distribuciones de Dividendos a favor de sus Socios Accionistas cuentan con dos alternativas establecidas por la LISR para ello, ¡conócelas!

Acorde a las disposiciones legales vigentes en México, los DIVIDENDOS son la parte del beneficio económico generado que se reparte entre los Socios Accionistas de una Sociedad, siendo objeto de pago por concepto de Impuesto Sobre la Renta acorde a las características que analizaremos a continuación.

Distribución de dividendos acorde a la Ley del Impuesto Sobre la Renta (LISR) vigente

Las Personas Morales Residentes para efectos fiscales en México que se dispongan a efectuar distribuciones de Dividendos a favor de sus Socios Accionistas cuentan con dos alternativas establecidas por la LISR para ello:

- Aplicar el procedimiento de determinación y pago acorde al artículo 10 de la LISR (piramidación):

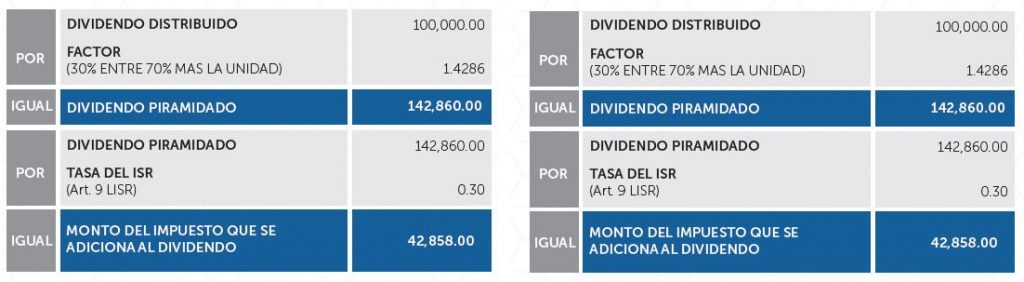

El artículo citado prevé una mecánica de cálculo aplicable a la determinación del impuesto por pagar en función al monto de los Dividendos distribuidos, mismo que se ejemplifica a continuación:

- La empresa ABC S.A. de C.V. desea realizar una distribución de dividendos a favor del Señor Juan Rodriguez, socio accionista de dicha empresa.

- El monto del dividendo a distribuir será de $100,000.00.

Ante ello se busca determinar cuál será el impuesto por pagar causado por dicho pago.

- Realizar un cargo a la Cuenta de Utilidad Fiscal Neta (CUFIN) por el monto del Dividendo a distribuir.

Para que la Persona Moral que distribuye los dividendos pueda optar por ésta opción forzosamente deberá contar con “Utilidades” acumuladas en la Cuenta de Utilidad Fiscal Neta, la cual es una partida contable en la que se registran las “Utilidades” generadas por la Empresa por las que ya se pagaron impuestos en un momento previo; razón por la que los Dividendos que se paguen con cargo a dicha cuenta no serán afectos a la aplicación del procedimiento establecido en el inciso a) previamente referido.

En otras palabras, los Dividendos distribuidos que provengan de la CUFIN de la Empresa no serán objeto de un Impuesto por su distribución.

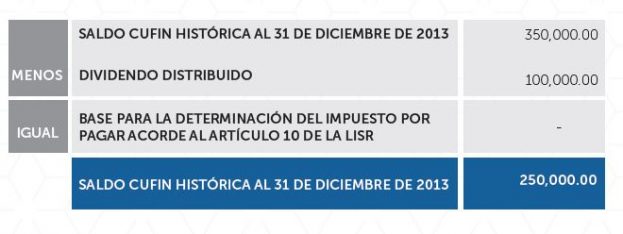

Retomando la información referida en el inciso previo, en caso de que el dividendo por la cantidad de $100,000.00 procediera de la CUFIN Histórica acumulada a Diciembre de 2013, el efecto fiscal sería el siguiente:

Retomando la información referida en el inciso previo, en caso de que el dividendo por la cantidad de $100,000.00 procediera de la CUFIN Histórica acumulada a Diciembre de 2013, el efecto fiscal sería el siguiente:

Tasa adicional del 10%

Tras la Reforma Fiscal del 2014 la Ley del Impuesto Sobre la Renta estableció (en su artículo 140, segundo párrafo) que aquellas Personas Físicas que perciban ingresos por concepto de “Dividendos” estarán sujetas a la aplicación de una Tasa adicional de retención equivalente al 10% del monto del dividendo a repartir.

Las Personas Morales están obligadas a retener el impuesto cuando distribuyan dichos dividendos y lo enteraran conjuntamente con el pago provisional del periodo que corresponda y dicho pago tendrá el carácter de definitivo

La retención adicional referida únicamente será aplicable las utilidades generadas a partir del Ejercicio Fiscal 2014 (y subsecuentes), por lo que aquellas utilidades que se hubiesen generado hasta el 31 de diciembre de 2013 no serán afectas a ella.

¿La tasa del 10% adicional será aplicable para Residentes en el extranjero que perciban dividendos por parte de una Persona Moral residente en México?

- Sí, ya que el artículo 164 de la Ley (parte integrante del Título V de la LISR “De los residentes en el extranjero con ingresos provenientes de fuente de riqueza ubicada en territorio nacional”) hace extensiva la aplicación de la tasa del 10% para los dividendos distribuidos a Personas Físicas y Morales Residentes que no cuenten con residencia o establecimiento (s) permanente (s) en el país; o bien, en caso de tenerlos, que la fuente de los ingresos no sean atribuible a dicha actividad (acorde a los criterios establecidos por el artículo 153)

La única excepción a la regla se encuentra en la aplicación de diversas facilidades previstas en Tratados Internacionales para evitar la Doble Tributación que México tenga firmados, ya que en dichos ordenamientos se establecen tasas de retención preferenciales aplicables a la distribución de dividendos o utilidades; las cuales, en algunos de los casos incluso son inferiores al 10% establecido en la ley nacional (LISR); quedando por tanto obligada la sociedad mexica a observar la normatividad jerárquicamente superior para la aplicación de la retención correspondiente a la distribución de utilidades.

Obligaciones de las personas morales que pagan dividendos

Acorde a la Ley del Impuesto Sobre la Rentra vigente, aquellas Personas Morales que paguen dividendos tendrán las siguientes obligaciones:

- Enterar a la Autoridad Fiscal el impuesto causado por el procedimiento establecido en el artículo 10° de la LISR, a más tardar el día 17 de mes inmediato posterior a aquel en que se hubiesen pagado los Dividendos. Es importante señalar que el pago de dicho impuesto se considerará definitivo y podrá ser acreditado por la Persona Física que recibe el pago, debiendo observar para ello los requisitos establecidos por el artículo 140 de la LISR.

- Presentar a más tardar el 15 de Febrero del ejercicio inmediato posterior al ejercicio en que se realice el pago de los Dividendos (como parte de la Declaración Informativa Múltiple) una relación de los montos distribuidos a los Socios, impuestos causados y retenciones que hubiese realizado por dicho concepto durante el ejercicio previo.

- Proporcionar a las Personas a quienes efectúen pagos por concepto de Dividendos un Comprobante Fiscal Digital por Internet (CFDI) en el cual se deberá señalar:

- Monto del Dividendo pagado;

- Impuesto Retenido;

- Indicación que permita determinar si el monto de pago proviene de Utilidades mantenidas en la CUFIN 2014 (o de años anteriores) o bien, si el monto de pago fue sujeto al cálculo establecido por el artículo 10 de la Ley.

El CFDI referido se deberá emitir en el momento en el que se pague el dividendo y funcionará como Constancia de Retenciones del ISR causado por dicha operación.

![]()