¿Te cancelaron tu certificado de sello digital y no puedes facturar? Entérate por qué

En la actualidad, la tecnología se ha convertido en herramienta de apoyo indispensable para agilizar un sinfín de procesos. En México, esta realidad no es ajena. Un ejemplo es el Servicio de Administración Tributaria (SAT), que mediante una solución innovadora, brinda a los contribuyentes el beneficio de presentar sus obligaciones fiscales y gracias a ello puede lograr uno de sus principales objetivos: la recaudación.

Por: C.P. Israel Badillo Hernández, Gerente Fiscal de García Hidalgo Tax Advisors (GHTX)

Uno de los avances más significativos operados por el Servicio de Administración Tributaria fue la implementación de certificados de sello digital, que corresponden a un documento electrónico mediante el cual la autoridad certifica y garantiza la vinculación entre la identidad de un sujeto o entidad y su clave pública. Su obtención y aplicación servirá para firmar digitalmente las facturas electrónicas y, de este modo, se avalará el origen de las mismas.

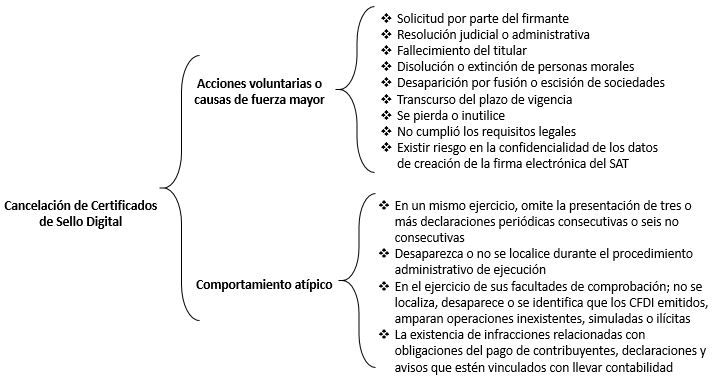

Así como el SAT puede expedir certificados de sello digital, también los puede cancelar. Esta conducta se observa constantemente en la práctica y se utiliza como medida de apremio que impide que los contribuyentes lleven a cabo su operación.

¿Por qué se cancela el certificado de sello digital?

Es importante resaltar que con el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones del Código Fiscal de la Federación”, publicado en el Diario Oficial de la Federación (DOF), el 9 de diciembre de 2013, se reformó el artículo 17-H del citado ordenamiento jurídico, adicionándose la fracción X. En este precepto se contemplan los motivos por los cuales se pueden cancelar dichos certificados y se referencian de la siguiente manera:

En caso de ubicarse en los “comportamientos atípicos”, se tendrá que ingresar un caso de aclaración en línea, conforme a la ficha de trámite 47/CFF: “Aclaración para subsanar las irregularidades detectadas o desvirtuar la causa por la que se dejó sin efectos su certificado de sello digital, se restringió el uso de su certificado de eFirma, y/o el mecanismo que utiliza para efectos de la expedición de CFDI”, contenida en el Anexo 1-A.

En dicho trámite, se deberá adjuntar:

1) La resolución digitalizada a través de la cual se comunica que se deja sin efectos el certificado de sello digital.

2) Elementos probatorios que desvirtúen las irregularidades.

Es importante considerar que, si el volumen de documentales resulta ser considerable, lo mejor es entregar la información de forma presencial en la Administración Desconcentrada de Servicios al Contribuyente que corresponda al domicilio fiscal del contribuyente.

Una vez atendido, la autoridad emitirá su resolución en un plazo máximo de tres días, contados a partir del día siguiente al que se reciba la solicitud correspondiente. En caso de que sea favorable al particular, éste deberá solicitar nuevamente el CSD.

Actuaciones de la autoridad

El procedimiento para la reactivación del certificado de sello digital resulta ser simple, sin embargo, con la entrada en vigor de la fracción X, (incisos d y c del artículo 17-H del Código Fiscal de la Federación), la autoridad desafortunadamente en muchos de los casos ha caído en el arbitrio de llevar a cabo la cancelación sin una debida fundamentación y motivación de su actuar, en los cuales apoye su determinación y exprese una serie de razonamientos lógico-jurídicos sobre las causas que originaron su cancelación.

El primer arbitrio que se puede identificar en la práctica es indicar erróneamente en el oficio en el que se comunica la cancelación del certificado de sello digital, el inciso ‘C’, ‘fracción X’ del artículo 17-H, correspondiente al Código Fiscal de la Federación (CFF), las infracciones previstas en el inciso ‘D’ de dicho numeral.

Para que las autoridades fiscales en el ejercicio de sus facultades de comprobación procedan a dejar sin efectos los CSD y no pueden actualizase ninguna de las causales que prevé el inciso ‘D’, Fracción X del Artículo 17-H y perteneciente al CFF, señala que:

“Aún sin ejercer sus facultades de comprobación, detecten la existencia de una o más infracciones previstas en los artículos 79, 81 y 83 de este ordenamiento, y la conducta sea realizada por el titular del certificado”. Los incisos ‘C’ y ‘D’ son excluyentes entre sí, ya que la autoridad puede proceder a dicha cancelación, en el momento que detecte las infracciones previstas en el inciso ‘D’ (referidas en los artículos 79, 81 y 83 del CFF), sin necesidad de ejercer facultades de comprobación, mientras que para cancelarlos conforme al inciso ‘C’ es necesario que se encuentre realizando éstas.

El segundo arbitrio en el que recurre con mayor frecuencia la cancelación del sello digital por parte del SAT es el dispuesto en el inciso ‘C’, fracción X, del artículo 17-H, del Código Fiscal de la Federación. El oficio que comunica esta infracción como causal de cancelación vulnera el derecho fundamental a la seguridad jurídica y legalidad consagrados en los numerales 16 y 17 de la Constitución Política de los Estados Unidos Mexicanos, toda vez que se deja al arbitrio del verificador del domicilio determinar cuándo sí se cumple con la infraestructura para operar fiscalmente y cuándo no de una manera subjetiva. Muchas de las veces los motivos por los cuales se considera que el supuesto encuadra para dejar sin efectos el certificado son endebles sin una vinculación coherente.

De esta manera, sí el personal designado para llevar a cabo estas facultades no señala en la motivación del oficio los medios de convicción que utilizó para determinar que el contribuyente no cuenta con la infraestructura necesaria para operar, sino que en vez de ello, se limita a indicar la inexistencia del inmueble o los equipos vinculados con la actividad, resulta inverosímil que el SAT determine cuándo se cuenta o no con los bienes necesarios para desarrollar alguna actividad económica.

Esta situación debería estar normada para que el contribuyente cuente con las herramientas necesarias para demostrar que tiene la infraestructura para el desarrollo de su actividad. El hecho que estas facultades se ejerzan hoy en día bajo el sentido común del verificador posibilita que su actuación no sea justa y coarta los derechos del contribuyente.

Dentro de esta facultad, con mucha frecuencia se refiere en el oficio en el que se comunica la cancelación del certificado de sello digital que no hallaron a las personas que toman las decisiones de administración, dirección u operación del contribuyente; así como la ausencia de documentación e información que demuestre la realización de actividades comerciales. Sin embargo, no es indispensable que los comisionados en los cuales recaen dichas funciones se encuentren permanentemente el domicilio fiscal y mucho menos mostrar al verificador la documentación e información sobre las actividades comerciales del contribuyente, y tampoco su contabilidad, puesto que no se trata de infracciones contenidas en el artículo 17-H, fracción X, inciso ‘D’ del CFF, sino tan sólo de una inspección de domicilio.

Es controversial que el SAT, a través del oficio donde informa la cancelación del certificado de sello digital, no motive de manera adecuada sus causas para dicha determinación, ya que este actuar pone en estado de indefensión al contribuyente al paralizar su operación. De ahí la procedencia del amparo cuya finalidad es que, mediante la sentencia, se restituyan los derechos del afectado.

Sin duda alguna, recibir la resolución a través de la cual se comunica la cancelación del certificado de sello digital crea total incertidumbre en el contribuyente, sin embargo, una asesoría adecuada permitirá contener cualquier procedimiento de la autoridad que vaya en detrimento de su operación habitual.