¿Tienes cuentas bancarias y no estás dado de alta en Hacienda? ¡Cuidado!, ten presente esta información

En los últimos años, las autoridades fiscales han dirigido la fiscalización con mayor intensidad a las personas físicas. Las autoridades obtienen información para detectar los ingresos percibidos de los reportes proporcionados por las entidades financieras y de las declaraciones de los notarios, así como de las diversas declaraciones informativas a las que están sujetos los demás contribuyentes.

Por: Juan Manuel Rodríguez, Director contable de Asesorías Especializadas en Negocios

Con esto, la autoridad tiene la posibilidad de determinar, en forma directa o de manera presuntiva, la omisión del pago de impuestos.

¿A qué hace referencia la discrepancia fiscal?

En este sentido, la discrepancia fiscal, prevista por la Ley del Impuesto Sobre la Renta (LISR), otorga un mecanismo de comprobación para que la autoridad fiscalizadora pueda atribuir una presunción de ingresos a los contribuyentes personas físicas.

Esta presunción se actualiza, en principio, cuando una persona física realiza en un ejercicio erogaciones mayores a los ingresos declarados. Si bien es cierto que la discrepancia fiscal puede presentarse como un signo de riqueza de las personas que no han declarado la totalidad de los ingresos que perciben, también puede producirse por falta de soporte y control adecuado de la procedencia de los ingresos y movimientos financieros que realiza, generando repercusiones económicas importantes y poniendo en riesgo su patrimonio.

La discrepancia fiscal ocurre cuando una persona física, aun cuando no está inscrita en el Registro Federal de Contribuyentes (RFC), realiza en un año calendario erogaciones superiores a los ingresos que hubiese declarado en ese mismo año. En principio, este hecho hace presumir a las autoridades la existencia de ingresos que no se declararon.

En caso de notificación de la autoridad fiscal

En caso de que la autoridad fiscal notifique a algún contribuyente el monto de las erogaciones detectadas y la forma y el medio que se utilizaron para determinarlas, el contribuyente contará con un plazo de veinte días para contestar por escrito. Además, deberá adjuntar las pruebas que considere necesarias para desmentir y soportar que los recursos determinados por la autoridad no constituyen un ingreso gravado para efectos de impuestos.

La autoridad podrá, por única ocasión, requerir información adicional al contribuyente, en cuyo caso éste contará con un plazo de quince días para contestar y aportar lo que a su derecho convenga conforme al Código Fiscal de la Federación (CFF).

¿Cuáles son las medidas legales en caso de fraude?

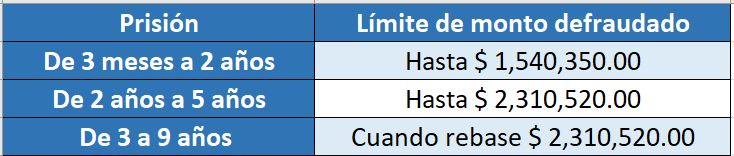

La discrepancia fiscal está tipificada por el CFF como un delito de defraudación fiscal. Las penas tipificadas son:

El mismo código menciona que cuando no sea posible determinar la cuantía de lo defraudado, la pena será de tres meses a seis años de prisión. Las penas podrán disminuirse hasta en un 50% si el monto de lo defraudado es restituido de manera inmediata en una sola exhibición.

Se debe de tomar en cuenta que los siguientes conceptos no podrán ser considerados como ingresos:

- Herencias o legados

- Donativos

- Préstamos

- Enajenación de casa habitación hasta por un valor de 700,000.00 UDIS

- Traspaso entre cuentas del mismo contribuyente

La recomendación es que estos conceptos sean manifestados dentro de la declaración anual del ejercicio en que se recibieron dichos ingresos como un dato informativo.